Troca de informações internacional, europeia e nacional em matéria fiscal – obrigações declarativas e acessórias / FA Compliance Fiscal

NESTE MÓDULO:

Módulo 3 – 6 horas

Troca de informações internacional, europeia e nacional em matéria fiscal – obrigações declarativas e acessórias

- Introdução: transparência e troca de informações no contexto internacional e europeu

- FATCA, CRS, DAC2 e IFR: regimes de comunicação de informações sobre contas financeiras

- FACTA (ficheiro de reporte formulários)

- CRS, DAC2 e IFR (modelo 53, ficheiro de reporte e formulários)

- CbCR e DAC4: regime de comunicação de informações sobre declaração financeira e fiscal por país (modelos 54 e 55)

- DAC6 e MDR: regime de comunicação de informações sobre esquemas de planeamento fiscal agressivo (modelo 58)

DATAS: a agendar

OBJETIVOS

Esta formação pretende dotar os participantes de conhecimentos sobre:

- As obrigações declarativas e acessórias junto da AT, associadas aos vários impostos (IRS, IRC, IVA e IS), Segurança Social, outros tributos e regimes de troca de informações, incluindo respetivos modelos e formulários;

- Com referência às obrigações declarativas e acessórias, enquadramento dos principais impostos, tributos e regimes subjacentes, bem como outros aspetos relevantes no contexto da formação;

- Temas da fiscalidade atual com impacto em obrigações declarativas e acessórias;

- Garantias, responsabilidade tributária e infrações tributárias no contexto da formação.

DESTINATÁRIOS:

Responsáveis, quadros e demais técnicos dos Departamentos Fiscais, Compliance, Jurídicos e Financeiros, bem como outros colaboradores que desenvolvam atividade nas áreas Fiscal e de Compliance ou noutras áreas cujas funções ou responsabilidades se relacionem com o cumprimento de obrigações declarativas e acessórias junto da AT.

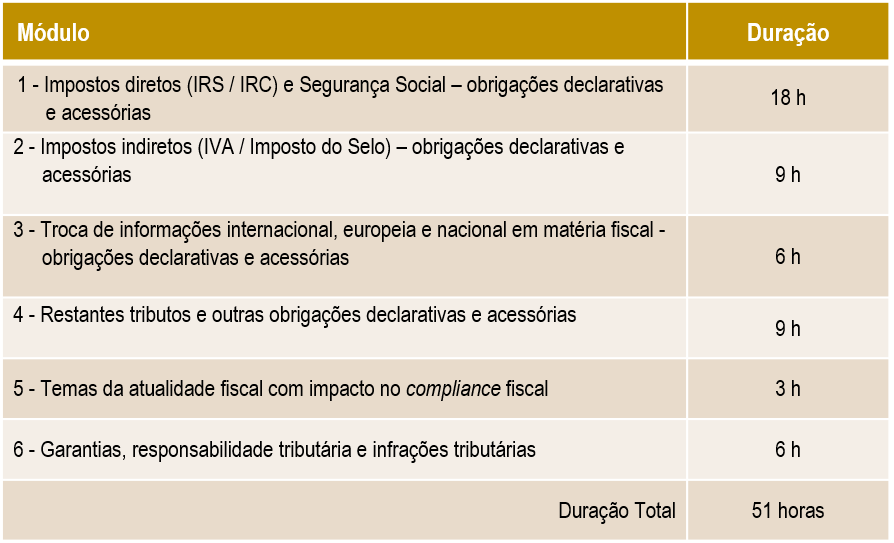

MÓDULOS

PROGRAMA COMPLETO

CONTEÚDOS PROGRAMÁTICOS

Módulo 1 – 18 horas

Impostos diretos (IRS / IRC) e Segurança Social – obrigações declarativas e acessórias

- IRS

- IRC

- Obrigações declarativas e acessórias (IRS, IRC e Segurança Social)

-

Modelo 22 de IRC e principais temas para a Banca

-

Comunicação de rendimentos e retenções na fonte

-

Declaração Mensal de Remunerações (DMR)

-

Declaração Mensal de Remunerações (DMR)

-

Declarações de Remunerações – Segurança Social

-

Modelo 10 – Rendimentos e retenções – residentes

-

Modelo 39 – Rendimentos e retenções a taxas liberatórias

-

Modelo 30 – Rendimentos pagos ou colocados à disposição de sujeitos passivos não residentes

-

Modelo 31 – Rendimentos isentos, dispensados de retenção ou sujeitos a taxa reduzida

-

Modelo 37 – Juros e amortizações de habitação permanente. prémios de seguros de saúde, vida e acidentes pessoais. PPR, Fundos de Pensões e Regimes Complementares

-

Preços de transferência

- Dossier Preços de Transferência

-

-

Eliminação / atenuação da dupla tributação e formalidades

Módulo 2 – 9 horas

Impostos indiretos (IVA / Imposto do Selo) – obrigações declarativas e acessórias

- IVA

- Obrigações declarativas e acessórias no IVA

- Imposto do Selo

- Obrigações declarativas e acessórias no Imposto do Selo (inclui DMIS)

Módulo 3 – 6 horas

Troca de informações internacional, europeia e nacional em matéria fiscal – obrigações declarativas e acessórias

- Introdução: transparência e troca de informações no contexto internacional e europeu

- FATCA, CRS, DAC2 e IFR: regimes de comunicação de informações sobre contas financeiras

- FACTA (ficheiro de reporte formulários)

- CRS, DAC2 e IFR (modelo 53, ficheiro de reporte e formulários)

- CbCR e DAC4: regime de comunicação de informações sobre declaração financeira e fiscal por país (modelos 54 e 55)

- DAC6 e MDR: regime de comunicação de informações sobre esquemas de planeamento fiscal agressivo (modelo 58)

Módulo 4 – 9 horas

Restantes tributos e outras obrigações declarativas e acessórias

- Modelo 26 – Contribuição sobre o Setor Bancário

- Modelo 57 – Adicional de Solidariedade sobre o Setor Bancário (ASSB)

- IES

- Dossier Fiscal

- Modelo 38 – Declaração de transferências transfronteiras

- Modelo 40 – Fluxos de pagamentos com cartões de crédito e de débito

- Modelo 4 – Aquisição e/ou alienação de valores

- Modelo 13 – Valores mobiliários, warrants autónomos e instrumentos financeiros

- Modelo 33 – Registo ou depósito de valores mobiliários

Módulo 5 – 3 horas

Temas da atualidade fiscal com impacto no compliance fiscal

- ESG – Environmental, Social and Governance

- Criptoativos e fiscalidade

Módulo 6 – 6 horas

Garantias, responsabilidade tributária e infrações tributárias

- Garantias e responsabilidade tributária

- Infrações tributárias

HORÁRIO: 3ªs e 5ªs feiras das 17h00 – 20h00